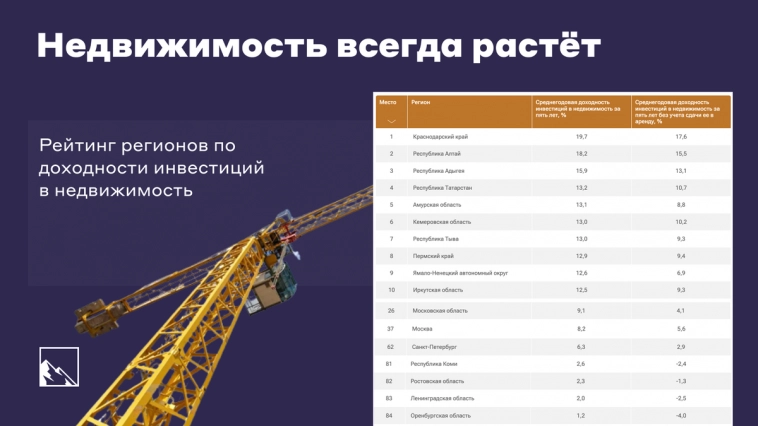

Блог им. igotosochi |Недвижимость всегда растёт. Рейтинг регионов по доходности инвестиций в недвижимость

- 27 апреля 2023, 07:40

- |

РИА наконец-то сделали исследование, которое прекратит споры в этих ваших интернетах об инвестициях в недвижимость и о том, растёт ли она всегда или нет! Или нет?

Только нужно сделать несколько оговорок про методологию. Данные подсчитали только за 5 лет и только по квартирам среднего качества (не премиум, но и не трущёбы). Как раз в последние 5 лет недвижка-то росла как не в себя. И важный момент — доходность рассчитывалась с учётом потребительской инфляции. Про которую в методологии не написали, какая она там была, снова нужно идти смотреть, что они там насчитали. 5 лет, конечно, мало, но какая-то логика есть. Если купить и продать квартиру через 5 лет, то не нужно будет платить налог. А если это жильё единственное, то хватит 3 лет. Есть какие-то нюансы, когда даже 3 года ждать не надо, но это уже не про инвестиции, а про многодетность.

МетодологияДоходность подсчитана за 5 лет с 2018 по 2022 от прироста стоимости квартиры среднего качества и сдачи её в аренду. В расчётах учитывались выплаты НДФЛ, ЖКУ, за капитальный ремонт и налогов на имущество физических лиц. Среднегодовая доходность рассчитывалась с учётом потребительской инфляции

( Читать дальше )

- комментировать

- Комментарии ( 12 )

Блог им. igotosochi |Сочи — самый дорогой по новостройкам, Москва вторая. Что произошло с ценами на недвижимость в этих городах за месяц?

- 24 апреля 2023, 07:19

- |

Продолжаю следить за тем, что происходит с ценами на недвижимость в Москве и в Сочи. Новостройки в Сочи в первом квартале года обогнали Москву. А что ещё?

Города интересны тем, что недвижимость там себя ведет вообще по-разному. В прошлый раз я смотрел февраль-март. С тех пор произошёл аномальный рост цен в московских новостройках, но посмотрим сначала, как там в Сочи.

Сочи (объявления)Что тут в горах и на пляжах? Цены считаются из объявлений о продаже, а не по фактическим сделкам (это важно).

Данные отсюда: sochi.restate.ru/graph/ceny-prodazhi-kvartir/

Данные отсюда: sochi.restate.ru/graph/ceny-prodazhi-kvartir/Снова без серьёзных изменений. Снижение вторички символическое, она подешевела с 284к до 283к (-1к). Первичка подорожала прилично, с 339к до 351к (+12к). Южный чил продолжается, скоро летний сезон начнётся, тогда, возможно, рост будет активнее. Как раз прошлым летом и был активный рост цен. Если отбросить какие-то баги с провалами новостроек, то всё достаточно ровно уже 10 месяцев.

Сочи: март → апрель

( Читать дальше )

Блог им. igotosochi |Как сильно закредитованы россияне и может ли среднестатистический россиянин купить 90-метровую квартиру?

- 09 апреля 2023, 07:30

- |

Давно не было интересных исследований от РИА, и наконец-то они выдали крутую тему про закредитованность населения. Оказалось, что среднестатический москвич должен банку денег размером с треть средней годовой ЗП, а меньше всего берут кредиты в Ингушетии. В среднем россиянин торчит банку 54% своей годовой зарплаты.

Как и всегда, табличку они смогли составить, а выводы делайте сами. Но хочется отдать должное — в этот раз не схалтурили, посчитали зарплату за вычетом налогов, а не как обычно. Зарплаты взяты средние, а не медианные, но и кредиты тоже.

Кстати, есть ещё одна методология подсчёта закредитованности населения. Доля от ВВП. В России население должно банкам 24% от ВВП. В Европе средний показатель — 58%. В США — 75%. А выше всего он в Швейцарии (129%), Австралии (117%), Южной Корее (106%) и Канаде (104%). Но это не люди в нашей стране финансово грамотные, это нефти с газом много в нашем ВВП.

Методология

- Уровень закредитованности оценивался как соотношение среднедушевого долга экономически активного населения по банковским кредитам и годовой зарплаты.

( Читать дальше )

Блог им. igotosochi |Вторичка в Москве летит вниз, Сочи гордо ждёт. Что произошло с ценами на недвижимость в этих городах за месяц?

- 26 марта 2023, 07:32

- |

Продолжаю следить за тем, что происходит с ценами на недвижимость в Москве и в Сочи. Сочи непотопляем, а Москва пытается определиться, расти ей или падать.

Города интересны тем, что недвижимость там себя ведет вообще по-разному. В прошлый раз я смотрел январь-февраль. Тогда цены в Москве упёрлись в в новый уровень поддержки, до сих пор его не преодолев. Но посмотрим сначала на Сочи.

Сочи (объявления)Что тут в горах и на пляжах? Цены считаются из объявлений о продаже, а не по фактическим сделкам (это важно).

Данные отсюда: sochi.restate.ru/graph/ceny-prodazhi-kvartir/

Данные отсюда: sochi.restate.ru/graph/ceny-prodazhi-kvartir/На этот раз будто бы вообще ничего не произошло. Снижение исключительно символическое. Вторичка подешевела с 288к до 284к (-4к). Первичка снизилась с 343к до 339к (-4к). Южный чил продолжается, скоро летний сезон начнётся, тогда, возможно, начнётся новое шевеление. Как раз прошлым летом и был активный рост цен. Если отбросить какие-то баги с провалами новостроек, то всё достаточно ровно уже 9 месяцев.

( Читать дальше )

Блог им. igotosochi |Москва нащупала дно, Сочи на расслабоне. Что произошло с ценами на недвижимость в этих городах за месяц?

- 21 февраля 2023, 07:17

- |

Продолжаю следить за тем, что происходит с ценами на недвижимость в Москве и в Сочи. Сочи непотопляем, а Москва начала год с продолжения падения.

Города интересны тем, что недвижимость там себя ведет вообще по-разному. В прошлый раз я смотрел декабрь-январь. Цены в Москве упёрлись в в новый уровень поддержки, интересно, преодолеют ли и пойдут ниже? Но посмотрим сначала на Сочи.

Сочи (объявления)Что тут в горах и на пляжах? Цены считаются из объявлений о продаже, а не по фактическим сделкам (это важно).

( Читать дальше )

Блог им. igotosochi |Москва продолжает падать, Сочи в ожидании. Что произошло с ценами на недвижимость в этих городах за месяц?

- 21 января 2023, 07:58

- |

Продолжаю следить за тем, что происходит с ценами на недвижимость в Москве и в Сочи. Сочи непотопляем, а Москва начала год с продолжения падения.

Города интересны тем, что недвижимость там себя ведет вообще по-разному. В прошлый раз я смотрел ноябрь-декабрь 2022. В январе тренды продолжились. А ещё аналитики подсчитали, что в 2022 году объём предложений на вторичном рынке Москвы вырос в полтора раза! Интересно, когда он удовлетворится… Но посмотрим сначала на Сочи.

Сочи (объявления)Что тут в горах и на пляжах? Цены считаются из объявлений о продаже, а не по фактическим сделкам (это важно).

( Читать дальше )

Блог им. igotosochi |Москва в минусе по итогам года, Сочи в жирном плюсе. Что произошло с ценами на недвижимость в этих городах за месяц?

- 24 декабря 2022, 08:15

- |

Продолжаю следить за тем, что происходит с ценами на недвижимость в Москве и в Сочи. Сочи непотопляем, а Москва впереди всех по падению за год.

Города интересны тем, что недвижимость там себя ведет вообще по-разному. В прошлый раз я смотрел октябрь-ноябрь 2022. В декабре тренды продолжились. Но не все) Из важных новостей — продлили льготную ипотеку, что должно поддержать спрос на новостройки.

Сочи (объявления)Первым делом отправляемся на юг, смотреть, что там в горах и на пляжах. Цены считаются из объявлений о продаже, а не по фактическим сделкам (это важно).

( Читать дальше )

Блог им. igotosochi |Про IPO Whoosh, ЦМТ, ЗПИФы Атриум и Коммерческая Недвижимость

- 16 декабря 2022, 12:42

- |

Пара интересных историй. Не могу не поделиться. Сначала — коротко про ВУШ.

Итак, получение первого опыта участия в IPO — done. Акции куплены по 185 рублей и надежно хранятся теперь на моем БС. Разговоры о том, что IPO прошло провально, не разделяю, это будет видно несколько позже. А вообще — нужно смотреть на длительном горизонте. Будут платить дивиденды и развиваться — хорошо. Не будут, а акции уйдут в -50% — ok, провал. Стало понятнее, как это выглядит технически, а @mkot_finance подсказал, что значит первая большущая красная свеча. Чисто технический момент, никто там эти акции не покупал по 240.

Ну и более глобальная история — недвижка. Почилил в интернетах за рисерчем вариантов инвестиций в недвижимость для слабаков (чтобы и порог входа был низким, и доступно для неквалов). На фоне роста стоимости паев ПНК решил обратить внимание на следующие штуки:

1. Акции ЦМТ — это Центр Международной Торговли. Собственно, бизнес там как раз про недвижимость. Это предоставление в аренду недвижимости, гостиничные и ресторанные услуги, организация и сопровождение конференций, выставок и прочих мероприятий. История дивидендная. Но дивиденды достаточно скромные. Были 5–6%. Но сейчас акции, особенно префы, по хорошим ценам, так что, возможно, в перспективе доходность будет сильно выше (от текущих цен). К слову, цены низкие не просто так. Прибыль ЦМТ сильно упала. Ликвидность невысокая, но она есть. Конечно же, дивы могут перестать платить. Это же акции. Я взял на попробовать префы, они сильно ниже обычных. Из последнего чтива можно почитать вот это — тут самое важное.

( Читать дальше )

Блог им. igotosochi |Что дальше будет с ценами на недвижимость?

- 26 ноября 2022, 10:01

- |

Февраль:

Ноябрь:

( Читать дальше )

Блог им. igotosochi |Аллокация моего инвестиционного портфеля или доходная стратегия с целью приобретения недвижимости

- 22 ноября 2022, 07:33

- |

Моя цель — покупка квартиры с кэшфлоу от инвестиций, и я публично рассказываю о своих успехах (если, конечно, их можно назвать успехами). Если вкратце, то я уже 17 месяцев инвестирую, пока результат чуть менее 1,6 млн рублей.

В планах — гасить ипотеку купонами и дивидендами. Только за все это время я ни разу не раскрывал полную аллокацию портфеля. А это довольно любопытно.

Изначально я шел от менее рискованных инструментам к более рискованным, наращивая долю сначала на депозите, потом в облигациях, потом добавил акции, краудлендинг, ЗПИФ. Есть у меня и заблокированные вследствие санкций бумаги.

Поскольку цель — получение кэшфлоу, то под эту стратегию подходят инструменты с фиксированным или переменным доходом в виде купонов, процентов, ренты или дивидендов. И не очень подходят ПИФы на разные индексы или большой процент акций. В основном, из-за короткого горизонта и высокой волатильности (читай — рисков, что все полетит в обратный туземун).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс